Felpöröghet a vállalati hitelezés

Hatékonyabb és egyszerűbb lesz ezentúl a kkv-hitelezés: megállapodást kötött az OTP Bank és a Garantiqa Hitelgarancia Zrt.

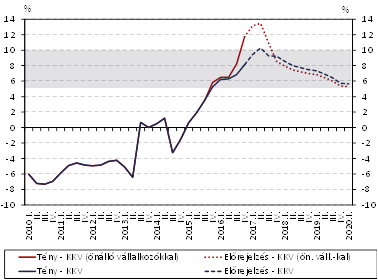

Éves szinten továbbra is 5-10 százalékkal bővülhet a kis- és középvállalati szegmens hitelállománya a Magyar Nemzeti Bank legfrissebb jelentése szerint. A hitelfelvételhez és a garanciaigényléshez kapcsolódó adminisztrációs költségek és feladatok csökkentésével azonban tovább lehetne fokozni a fejlesztési hitelek kihelyezését. A 2014-2020 közti uniós költségvetési ciklusban csaknem 9000 milliárd forint támogatáshoz juthatnak a magyar vállalkozások, így a sikeres forrásfelhasználás érdekében a vállalati hitelezés hatékonyabbá tétele még fontosabb feladat a pénzintézeteknek. Ezt a célt hivatott megvalósítani az OTP Bank és a Garantiqa Hitelgarancia Zrt. közti új megállapodás – emelik ki az OTP Bank szakértői.

Az MNB által májusban kiadott Pénzügyi Stabilitási Jelentés szerint a Növekedési Hitelprogram 2017. márciusi kivezetése a kis- és középvállalkozások hitelállományának további bővülése mellett mehet végbe. Így a jegybank szakértői szerint a hitelállomány növekedési üteme 2017 és 2020 között is az évi 5-10 százalékos sávban maradhat. A Magyar Fejlesztési Bank vállalati felmérése (MFB-Indikátor) szerint továbbra is a biztosítékok jelentik a legfőbb akadályt a hitelfelvétel során, amelyre kézenfekvő megoldást jelenthet az intézményi kezességvállalás.

Forrás: MNB.

„A problémákat látva kulcsfontosságú feladat a hiteligénylés egyszerűbbé és hatékonyabbá tétele. Ezt a 2014-2020-as uniós költségvetési ciklusban elérhető rekordnagyságú, mintegy 9000 milliárd forintos támogatási összeg sikeres felhasználása is sürgeti. Ugyanis a pályázatok jellemzően utófinanszírozásúak, tehát a vállalkozásoknak rendelkezniük kell az előírt önerővel a beruházások megvalósításához. Mivel azonban ennek előteremtése sok esetben problémát okozhat a vállalkozásoknak, így még nagyobb jelentőségük lesz az olyan önerő- és támogatás-előfinanszírozó hiteleknek, mint az OTP Bank OTP 2020 EU Fejlesztési Hitele” – hangsúlyozta Csonka Tibor, az OTP Business ügyvezető igazgatója.

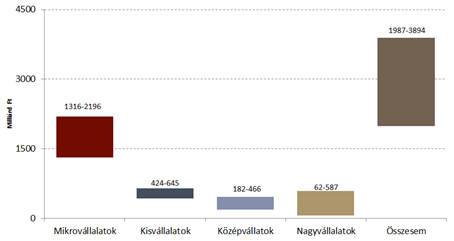

Az uniós támogatásokra vonatkozó pályázati felhívások az előírt határidőre megjelentek mind a tíz operatív programban, a felhívások megnyitása, a pályázatok benyújtása és értékelése pedig folyamatosan zajlik. Az elnyerhető támogatások iránti igény mértékét jól szemlélteti a Magyar Fejlesztési Bank már hivatkozott vállalati felmérése. Eszerint csak 2017-ben akár 4000 milliárd forintra rúghat a beruházási források iránti kereslet, a finanszírozási igényeket pedig elsősorban e vissza nem térítendő támogatásokból fedeznék a vállalkozások.

iránti kereslet vállalatméret szerinti bontásban (alsó, ill. felső becslés a beruházási hitelek iránti

kereslet, illetve a beruházási tervek alapján)

Forrás: Magyar Fejlesztési Bank

Az uniós források sikeres lehívásában és felhasználásában, ezáltal pedig versenyképességük erősítésének támogatásában jelenthet nagy előrelépést az OTP Bank és a Garantiqa Hitelgarancia Zrt. által kötött megállapodás. A hazai bankszektor és a garanciapiac két vezető szereplője közti együttműködés keretében ugyanis az OTP 2020 Fejlesztési Hitelhez kapcsolódóan a Garantiqa egyszerűsített eljárásban, akár napon belüli jóváhagyással kész a kezességvállalásra. Ezáltal gyorsabbá és egyszerűbbé válik a fejlesztési hitelek igénybevétele a vállalkozások számára.

„Ez a megállapodás nem csak azoknak a kis- és középvállalkozásoknak nyitja meg az utat az eu-s források előfinanszírozásához, akik szabad támogatási kerettel rendelkeznek, hanem valamennyi kkv számára biztosítja a hitelgaranciához való hozzáférést. Ugyanis a Garantiqa Hitelgarancia Zrt. állami viszontgarancia nélkül saját forrásai terhére is elérhetővé tette ezt a terméket, ezzel is támogatva az eu-s források minél gyorsabb és hatékonyabb kihelyezését. Ez tovább növeli az OTP Bank által kínált stabil, megbízható financiális hátteret a vállalkozások beruházási terveinek megvalósításához” – mondta az ügyvezető igazgató.

A két szervezet emellett új saját fejlesztéssel is hozzájárul az egyszerűbb és hatékonyabb ügyintézéshez az úgynevezett web service szolgáltatás kialakításával. A web service biztonságos on-line, real-time kapcsolatot teremt az informatikai rendszerek között, ezáltal megszűnteti a hitel- valamint a garanciaigényléssel kapcsolatos duplikált adatrögzítési feladatokat. A tranzakciós adatok egy zárt rendszeren keresztül egyből a Garantiqa eKérelem rendszerébe kerülnek. Ezzel csaknem nullára csökken a garanciaigényléshez szükséges idő, valamint az esetleges adatrögzítési hibák is elkerülhetővé válnak.

„A Garantiqa kiemelten fontos célja minél több életképes vállalkozás finanszírozáshoz jutásának támogatása, ennek pedig fontos eszköze a hitelgarancia igényléshez kapcsolódó adminisztráció, és az átfutási idők csökkentése. Az elmúlt években tudatosan törekedtünk arra, hogy a garanciavállalás még egyszerűbben és gyorsabban hozzáférhetővé váljon a KKV-k számára. Ez az együttműködés fontos mérföldköve az ezirányú törekvéseinknek” – emelte ki Nagy Róbert, a Garantiqa vezérigazgató-helyettese.

„A web service kapcsolat megteremtése fokozatváltást jelent garanciaigénylésben: egységnyi idő alatt több kérelem lesz benyújtható, ami több hitel kihelyezésére ad lehetőséget. A két szervezet ezzel a közös fejlesztéssel jelentős lépést tesz előre a vállalkozások hatékony kiszolgálásában és finanszírozáshoz jutásában” – zárta gondolatait Csonka Tibor.